Evighetsportföljen mot bästa året på fyra decennier

Kommentar av Karl Lans

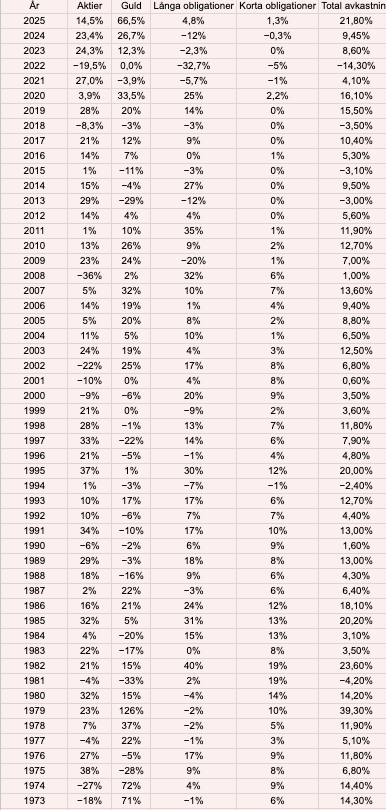

Hittills under 2025 har den klassiska Evighetsportföljen en strategi som kombinerar aktier, guld, långräntor och kontanter stigit med hela 21,8 procent, mätt i amerikanska dollar. Om utvecklingen står sig till årsskiftet blir det portföljens bästa år sedan 1982 och det tredje starkaste året sedan starten 1972.

Den främsta drivkraften bakom uppgången är guldets exceptionella utveckling. Guldpriset har stigit med 66 procent sedan årsskiftet, drivet av geopolitisk oro, stigande statsfinansiella risker och ett ökat intresse från både centralbanker och privata investerare.

Även långa amerikanska statsobligationer har bidragit med en uppgång på 4,8 procent under året. Efter flera år av svag utveckling har obligationsmarknaden fått nytt liv i takt med att inflationen dämpats och räntorna vänt ned från toppnivåerna.

Samtidigt har börserna fortsatt att leverera, om än i något lugnare takt. Det amerikanska storbolagsindexet S&P 500 har stigit drygt 14 procent hittills i år, främst med stöd av teknikbolag och förväntningar om mjuklandning i ekonomin.

Evighetsportföljen har alltså fått full utväxling i år.

Evighetsportföljen utvecklades av politikern och finansrådgivaren Harry Browne. I första hand tog han fram konceptet bakom evighetsportföljen för sig själv och sin egen pension. Han ville skapa en investeringsstrategi som skulle ge avkastning oavsett marknadshumör.

Browne delade upp konjunkturcykeln fyra delar: uppgång, nedgång, inflation och deflation. Tanken var att bevara pengarnas värde och ge avkastning i alla typer av marknader.

I uppgångsfasen är aktier bästa valet. I nedgångsfaser är statsobligationer med kort löptid säkrast. I tider med hög inflation brukar guldet stå sig bäst och i deflationstider brukar det vara bäst att äga långa statsobligationer. Statsobligationer med löptider på 20 år och mer.

För att skapa evighetsportföljen investeras 25 procent i vardera aktier, guld, statsobligationer med lång löptid och statsobligationer med kort löptid.

Evighetsstrategin har visat sig vara mycket stabil över lång tid. Den genomsnittliga årliga avkastningen sedan 1972 är 8,83 procent.

Särskilt bra har strategin visat sig vara i oroliga tider. Till exempel gick portföljen med plus under finanskrisåren 2008 och 2009 och även under IT-kraschen 2001–2002.

Det hittills svagaste året för strategin var 2022, när både aktiemarknaden och långa statsobligationer gick svagt i kombination med att guldpriset låg stilla.

Största uppgången hade portföljen 1979, då den steg med hela 39 procent främst till följd av att guldpriset steg med 126 procent det året.

Evighetsstrategin har hittills aldrig uppvisat negativ avkastning under två år i följd.

Tanken med evighetsportföljen är att minimera volatiliteten och öka säkerheten till priset av något lägre avkastning. En annan tanke bakom är att undvika förluster och då särskilt stora förluster. Förluster gör att ränta-på-ränta effekten inte blir lika stor.

Det finns många möjliga sätt att skapa evighetsportföljen. Om man gör det med börshandlade fonder och utgår från Brownes USA skulle det kunna göras på följande sätt:

För att få exponering mot S&P 500:

Invesco S&P 500 UCITS ETF Acc

iShares Core S&P 500 UCITS ETF USD (Acc)

Xtrackers S&P 500 Swap UCITS ETF 1C

För långa amerikanska statsobligationer:

iShares $ Treasury Bond 20+yr

För guldexponering:

Xetra-Gold ETC

iShares Physical Gold ETC

WisdomTree Physical Gold ETC

För korta amerikanska statsobligationer:

iShares $ Treasury Bond 1-3yr

SPDR Bloomberg 1-3 Year U.S. Treasury Bond

Notera att Global Gains i den här artikeln redovisat avkastningen i USD och använder de amerikanska ETF:erna SPY, TLT, GLD och VGSH som referens att sätta samman evighetsportföljen.

Utvecklingen för S&P 500, guld, långa amerikanska statsobligationer och korta statsobligationer per år.

Följ Global Gains!

Global Gains poddar finns på Spotify

Glöm inte att följa oss på Facebook och LinkedIn för fler uppdateringar.

På X hittar du oss som @karllans och @par_stahl